- ГОЛОВНА

- ПРО НАС

- ЧЛЕНСТВО АУКС

- ДІЯЛЬНІСТЬ

- Загальні події

- Діяльність структури двостороннього співробітництва України і Китаю

- Фотогалерея

- Діяльність аукс

- Послуги

- Доставка морем з Китаю контейнерні норми

- Морська доставка збірних вантажів з КНР до митниці

- Доставка товарів морем з Китаю CHINA-SEA All in (доставка морем ПІД КЛЮЧ)

- Залізничні перевезення з Китаю контейнерні норми

- Комерційні авіавантажі від 50 кг з Китаю до митниці

- Авіадоставка CHINA-AIR All IN (авіадоставка ПІД КЛЮЧ)

- Посилки (склад Китай – склад UA)

- Експрес-доставка З Китаю – До України

- Експрес доставка З Україна – До Китаю

- Перекази з Китаю до України

- Перекази з України до Китаю

- Брокерські послуги

- Перевірка постачальників

- Пошук товарів та організація закупівлі

- НОВИНИ

- ОГЛЯДАЧ

- ПОСИЛАННЯ

- КОНТАКТИ

- МАПА САЙТУ

- ФІНАНСОВА АНАЛІТИКА

ОГЛЯДАЧ / АНАЛІТИКА

Як ОПОШ формує світову торгівлю та чого очікувати від цієї ініціативи у друге десятиліття

2023-12-05

Вступ

Наприкінці листопада Китайська головна група із побудови «Одного поясу, одного шляху» оприлюднила десятирічний план для наступного етапу ОПОШ . Це сталося через місяць після того, як Пекін відсвяткував 10-річчя китайської ініціативи «Один пояс, один шлях», організувавши третій форум ОПОШ з учасниками зі 150 країн. У цьому спеціальному випуску Global China Competition Tracker розглядається перше десятиліття еволюції ОПОШ, оцінюється її вплив і прогнозується, як може виглядати майбутнє знакової зовнішньополітичної ініціативи Сі Цзіньпіна.

ОПОШ має значний вплив на Китай, країни-учаснийці та світ. Було б неправильно розглядати її як силу, що занепадає, лише тому, що Пекін виділяє менше фінансування на проекти ОПОШ, адже багатьох початкових цілей ОПОШ було досягнуто на початку першого десятиліття. ОПОШ продовжує розвиватись з часом, щоб відповідати стратегічним цілям Пекіна. У цьому спеціальному випуску Mercator Institute for China Studies (MERICS), яким ми ділимось на нашому каналі, досліджується вплив ОПОШ на торговельні потоки через портовий сектор — критичні логістичні вузли вздовж ОПОШ. В дослідженні розглянуті порти, побудовані, придбані, керовані та використовувані державними національними провідними підприємствами Китаю.

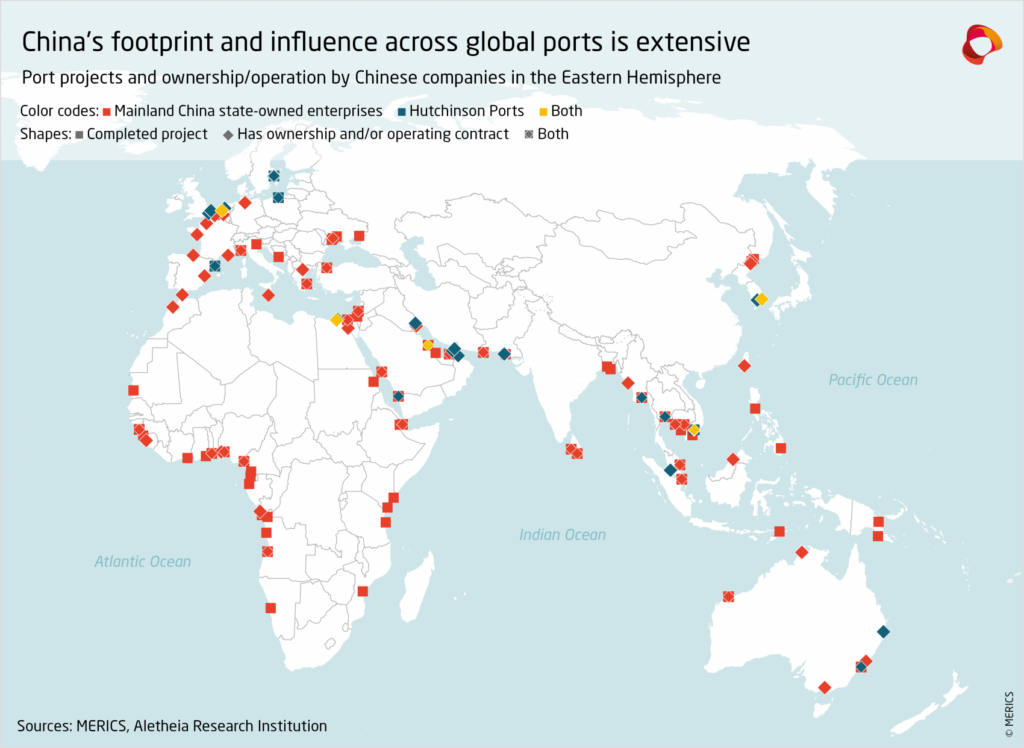

По-перше, Кларк Банах описує вплив Китаю на глобальні портові екосистеми на детальній карті. Банах, який є науковим співробітником MERICS Futures, пояснює, що чим глибше китайські державні підприємства закріплюються в порту, тим сильніше вони втягуються в економічну систему Китаю за рахунок торгівлі з іншими партнерами.

По-друге, провідний аналітик MERICS Джейкоб Гантер спирається на кількісний аналіз Банаха з якісним поглядом на те, як розвивається залученість Китаю до портів. Гюнтер детально розповідає про присутність Китаю в судоноплавчих екосистемах Середземномор’я та Північної Європи та про те, як порти можуть піддаватись впливу та спричиняти зміни, аналогічні економічній моделі Китаю. Він досліджує, як портові мережі створюють потенційну залежність і ризики впливу.

Потім Банах і Гюнтер уважніше розглядають чотири середземноморські порти з присутністю Китаю. У кожному окремому дослідженні вони оцінюють стратегічний і комерційний успіх або поразку китайських державних підприємств. Тематичні дослідження розглядають портові холдинги або операції в Греції, Іспанії, Алжирі та Ізраїлі та пропонують спосіб порівняння бажаних результатів Пекіна та ступеню їх досягнення.

Нарешті, вони пропонують, як може виглядати майбутнє ОПОШ , спираючись на виступ президента Сі Цзіньпіна на Третьому форумі ОПОШ та проведені дослідження. Очікується, що ОПОШ в майбутньому продовжить використовувати свою розгалужену побудовану інфраструктуру, одночасно зміщуючи фокус на зелену енергетику та телекомунікаційне обладнання. «Зелені» перехідні галузі Китаю страждають від надлишкових потужностей, тому їм потрібні експортні ринки, тоді як телекомунікаційні гіганти, такі як Huawei та ZTE, повинні забезпечити та розширити свою присутність на більш нейтральних ринках, щоб компенсувати обмеження своєї діяльності на ліберально-демократичних ринках.

Китайські портові холдинги та проекти впливають на торгівлю за межами ОПОШ

ОПОШ був офіційно представлений у 2013 році як частина порядку денного Сі Цзіньпіна щодо розширення глобального впливу Китаю. Однак ця ініціатива набирала обертів з 1999 року, спочатку як «Політика виходу» (яка заохочувала китайський бізнес знаходити партнерів на міжнародних ринках), а потім як «Глобальна стратегія». На той час, коли Сі Цзіньпін офіційно охрестив ОПОШ як «Один пояс, один шлях», китайські фірми уклали контракти на експлуатацію терміналів у портах 14 країн (у порядку угоди: Велика Британія, Аргентина, Пакистан, Бельгія, Мальта, Польща, Іспанія, Єгипет, Ангола, США, Греція, Швеція, Нігерія, Шрі-Ланка та Того). За останні 10 років мережа глобального впливу розширилася до понад 75 країн.

Щоб краще зрозуміти, як ця мережа портових терміналів, що належать Китаю, керується будується або впливає на світову торгівлю, автори дослідження визначили зміни в експорті, імпорті та загальних торгових потоках після підписання контракту. Висновки показують, що портова мережа Китаю відіграла значну роль у зміні міжнародної конкуренції. Результати показують, що контракти на експлуатацію терміналів мають значний вплив на двосторонню торгівлю з Китаєм, тоді як завершений проект в порті тимчасово збільшить торгівлю з рештою світу.

Там, де китайські фірми справляють вплив на порти, вони, здається, змінюють торгівлю приймаючих країн у бік Китаю та відвератють її від колишніх торгових партнерів. І натомість інфраструктурні проекти, як видається, приносять тимчасові економічні вигоди для економік приймаючих країн, які зникають приблизно через чотири роки після завершення. Щоб торговельна мережа ОПОШ функціонувала як нова модель розвитку, вона повинна принести значні переваги приймаючим країнам. Хоча ОПОШ викликав широке обговорення та геополітичні дебати, детальний аналіз його економічних наслідків був обмеженим. Наразі залишається невизначеним, чи вигоди від цих відносин переважають ризики, чи нова модель взаємозв’язку приносить користь приймаючим країнам так само, як і Китаю.

Це не абстрактні речі, оскільки Німеччина нещодавно дозволила китайському державному судноплавному гіганту COSCO придбати значну частку в порту Гамбурга. Велика присутність у середземноморських портах також привертає значну увагу, оскільки це може дати стратегічні переваги Китаю у напруженості між Європою та Азією, що зростає.

Морський шовковий шлях простягається далі, ніж це було офіційно заявлено

Потужність Китаю виходить далеко за межі офіційних членів ОПОШ і зміцнюється його значними інвестиціями в закордонні порти. Це амбітне розширення вписується в ширшу глобальну економічну стратегію Китаю. Хоча офіційний Морський шовковий шлях (МШШ) служить основним каналом для міжнародних потоків, додаткові портові контракти з китайськими фірмами можна вважати притоками ширшої мережі впливу. Країни вздовж цього розширеного МШШ можуть відносно легко здійснювати операції з китайськими фірмами завдяки загальним стандартам і практикам у всьому ланцюжку постачання.

Заявлені цілі ОПОШ включають координацію політики, підключення об’єктів, безперешкодну торгівлю, фінансову інтеграцію та зв’язки між людьми. Це зменшує невизначеність, а також трансакційні витрати на торгівлю між партнерами, які можуть проявлятися у вигляді зборів, комісій, страхування та судових витрат, а також час, необхідний для отримання цих послуг. У світі, що все більше взаємопов’язаний торгівлею, трансакційні витрати відіграють ключову роль у формуванні економічних відносин.

Портова діяльність Китаю впливає на глобальні торгові мережі

Оцінки авторів свідчать про те, що ця зростаюча сукупність діяльності китайських портів мала значний вплив на загальну торгівлю з Китаєм за останні 20 років. Як правило, можна побачити тенденцію до збільшення експорту до Китаю, оскільки посилюється контроль над роботою терміналів. Це означає, що китайські фірми купують більшу частку своїх товарів у своїх країнах-експортерах, ніж будь-коли раніше. Крім того, на ці результати не впливає рівень розвитку країни. Незалежно від ВВП на душу населення, зміни значні та послідовні.

Проте характер залученості країн не є однорідним. Інвестиційні проекти, придбання майна та операційні угоди для портових терміналів китайськими SAE не є еквівалентними подіями. Оскільки рівень контролю в портах зростає, загальна торгівля з Китаєм також зростає. Натомість проекти будівництва портів демонструють іншу картину. Із зростанням китайських інвестицій зростає і торгівля з рештою світу, принаймні тимчасово. Статистично значущі прирости загальних торгових потоків починаються за шість років до завершення і в середньому стають негативними через чотири роки після завершення. Це свідчить про те, що збільшення обсягів торгівлі може бути пов’язане зі збільшенням обсягів матеріалів, обладнання та проектних вимог для фактичного розвитку терміналу, а не через скорочення торгових витрат.

Якщо китайський SAE не бере участі в портових операціях, довгострокових змін у торгових потоках після проекту розвитку порту не відбудеться. Це дивно, оскільки прибутки від торгівлі часто є основною мотивацією для великих проектів морської інфраструктури. Однак є докази того, що короткострокове збільшення загальної торгівлі під час будівництва справді створює тимчасові економічні вигоди для економік приймаючих країн.

Ключові висновки емпіричного аналізу діяльності китайських портів

Портовий контракт з китайською фірмою не передбачає збільшення торгівлі між іншими членами розширеного МШШ. Це означає, що немає значного зниження витрат між цими торговельними партнерами, і що економія коштів є результатом зменшення транзакційних бар’єрів між економіками країни-господаря та ринками Китаю. Необхідні дані про вартість для того, щоб підтвердити, чи приймаючі країни перевели в інше русло бізнес від недорогих постачальників, але торгові потоки вказують на те, що торгівля із їхніми колишніми торговими партнерами відвертається на користь торгівлі з китайськими фірмами.

- Очікується, що загальна торгівля з Китаєм зросте приблизно на 21 відсоток після підписання контракту про експлуатацію терміналу, а експорт до Китаю, як зазвичай, зростатиме більше, ніж імпорт.

- Очікування щодо росту посиляться, якщо китайські фірми матимуть контрольний пакет акцій у всіх терміналах принаймні в одному порту країни. У цих випадках протягом 12 років очікується, що експорт до Китаю зросте на 76 відсотків, тоді як очікується, що імпорт з Китаю зросте на 36 відсотків.

- Приймаючі країни, які дозволяють китайським фірмам керувати всіма терміналами принаймні в одному порту, спостерігали скорочення експорту до решти світу на 19 згідно аналізу протягом певного періоду.

- Китайські фірми купують більше товарів, ніж продають приймаючим країнам після підписання операційних угод, і значна частина заощаджених коштів дістається китайцям.

- Немає виміряного впливу на загальну торгівлю між іншими членами торгової мережі, незалежно від того, чи враховано Китай в оцінці.

- Завершені інфраструктурні проекти не дають істотного довгострокового ефекту. Погодження та завершення проекту розвитку інфраструктури передбачає тимчасове збільшення торгівлі з усіма партнерами протягом тривалості проекту, але ці ефекти не довготривалі.

Ці результати вказують на те, що гіпотетично країна могла б максимізувати економічні вигоди від співпраці, дозволивши китайським SAE керувати одним або двома портовими терміналами, а також вести переговори щодо регулярних проектів розвитку морської інфраструктури, які диверсифікують партнера з імпорту та експорту під час будівництва. Однак ці пропозиції не враховують серйозних фінансових і геополітичних ризиків ненавмисного блокування та проблем, які можуть виникнути під час довгострокових операційних контрактів.

Необхідно враховувати геополітичні ризики

Було б надто амбітно стверджувати, що Китай справді дає світові нову модель міжнародного розвитку, хоча, здається, його морська діяльність безумовно змінила умови на глобальних ринках. Китайська мережа SAE діє як квазінаднаціональна організація, яка прагне поширити свій вплив глобально. Приймаючі економіки можуть отримати вигоду від розширення торгівлі, зростання комерції та дешевших товарів, але ціна за це означатиме інституційну прив’язаність і втрату різноманітності торгових партнерів.

Завдання для політиків полягає в тому, щоб знайти баланс між отриманням переваг від економічної взаємозалежності та пом’якшенням небезпек у геополітично нестабільному світі. У найкращому випадку будь-яке відволікання торгівлі принесе користь членам мережі, зменшивши загальні витрати на торгівлю; однак, у реальному вираженні, недиверсифікований ланцюжок поставок є ризиком для національної безпеки. Чим більше країна стає економічно залежною від іншої, тим менше вона матиме свободи волі у прийнятті економічних рішень. Автори дослідження радять бути обережним.

Привілейовані державні підприємства Китаю добре закріпилися в європейських портах і судноплавстві

Приймаючі країни стикаються з ризиками та можливостями для загальної економіки через китайські державні підприємства, які володіють або експлуатують порти. MERICS і Віденський інститут міжнародних економічних досліджень провели для Європейського парламенту оцінку ризиків китайських інвестицій у європейську морську інфраструктуру. Вони виявили деякі кібер-ризики та ризики для даних, а також незначний потенціал для більш традиційних проблем безпеки. Залучення іноземної компанії може бути набагато більш цінним, якщо приймаюча країна не в змозі ефективно та прибутково управляти портами через брак спроможних фірм чи державних можливостей. Однак судноплавні компанії, які курсують через порт, повинні брати участь у належній оцінці ризиків. Іншими словами, не можна говорити про порти, не говорячи також про судноплавні компанії.

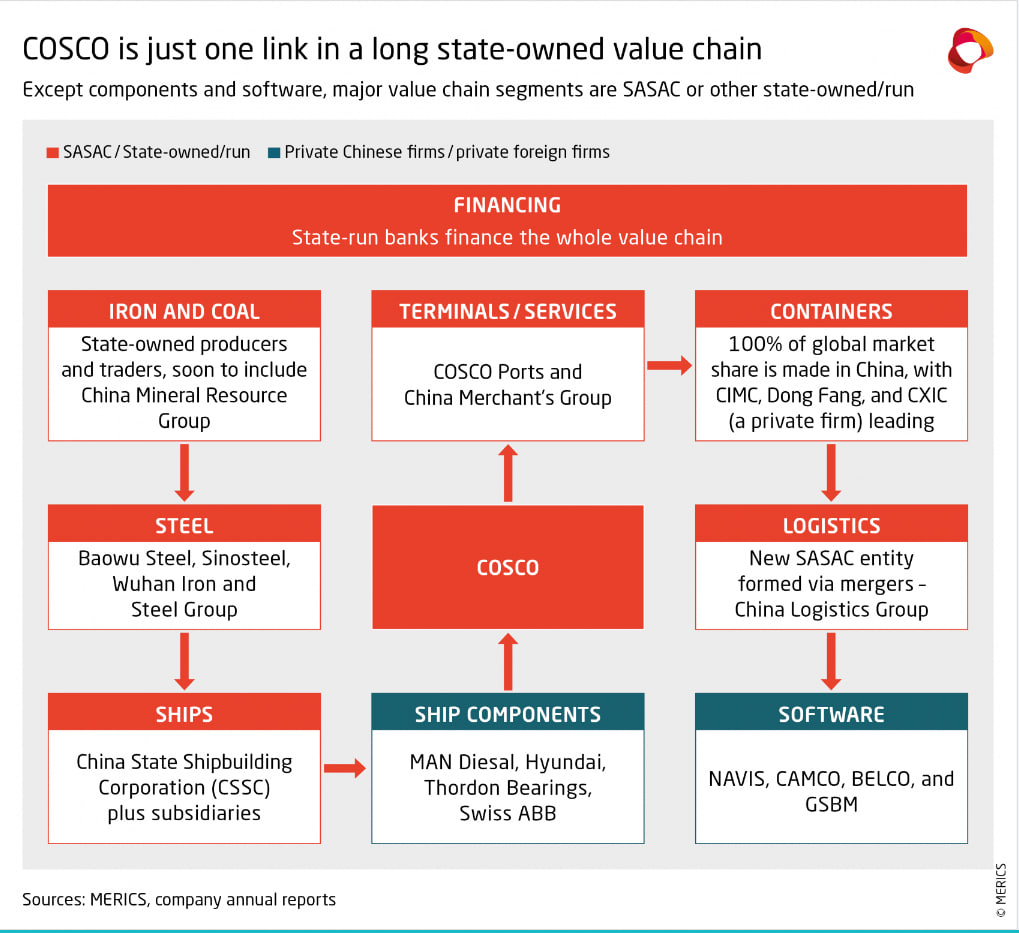

Автори проаналізували вплив на регіональні ринки китайського світового судноплавного гіганта COSCO та двох його великих портових компаній — China Merchants Group (CMG) і COSCO Ports. Нижче описана їхня діяльність на ринках судноплавства Середземномор’я та Північної Європи. CMG, порти COSCO, власність і фінансування COSCO несуть певні ризики, які слід розуміти, щоб оцінити їхній вплив на регіональні мережі. Цей розділ не включає гонконгського портового оператора Hutchinsons (про якого йдеться в інших розділах у цьому звіті) через її статус приватної фірми та її обмежену інтеграцію в захищений внутрішній ринок материкового Китаю, а також питання вертикально інтегрованого ланцюжка створення вартості ДП, які обговорюються нижче.

CMG, COSCO Ports і COSCO можуть збільшувати частку ринку нечесними способами

Одним із головних ризиків, які можуть виникнути в мережі доставки, є залежність від ключового зовнішнього гравця. У спрощеному прикладі:

Якщо Країна-А залежить від портових операторів і судноплавних компаній з Країни-Б для обробки основної частини її торгівлі, то Країна-А залежить від Країни-Б в сфері свого процвітання, і, можливо, навіть в сфері критичних ланцюгів постачання товарів, які вона не може виробити.

Якщо Країна-А також може звернутися до Країни-С для отримання цих послуг, вона матиме менший ризик залежності. Ризики залежності знижуються ще більше, якщо країна-А також може звернутися до D, E та F.

Однак, якщо судноплавні компанії Країни Б займають 50 відсотків частки регіонального ринку судноплавства, тоді як компанії країн C, D, E, F і G займають по 10 відсотків кожна, тоді Країна Б має значну владу, оскільки Країна А має мало шансів на заміну транспортних послуг B під час кризи.

Частка ринку є хорошим показником для вимірювання ризику залежності, коли домінуючу частку гравця не можна легко замінити іншими. У змаганні за частку ринку державні підприємства Китаю користуються трьома ключовими перевагами перед своїми європейськими колегами.

По-перше, COSCO, CMG і COSCO Ports належать (безпосередньо або через материнську компанію) органу, який підпорядкований безпосередньо Державній раді Китаю, а саме Комісії з нагляду та управління державними активами (SASAC). Вони не несуть фідуціарної відповідальності перед акціонерами, і їхній єдиний акціонер може призначати їм і призначає їм стратегічні ролі на регулярній основі. Пекін також надає широкий спектр державної допомоги державним підприємствам, що належать SASAC, щоб підтримати їх у досягненні національних цілей. Це не означає, що такі фірми, як COSCO, ніколи не діють на комерційних умовах. Насправді основна частина операцій COSCO цілком може відбуватися під впливом ринкових сил. Але в будь-який момент Пекін може запропонувати некомерційні цілі.

Якби Пекін прагнув зробити торгівлю країни більш залежною від COSCO, він міг би встановити нижчі ставки на доставку або навіть нижчі за рентабельні, щоб збільшити частку ринку, яку пізніше можна використати як зброю. Якби Берлін спробував зробити це через Hapag-Lloyd, компанія могла б проігнорувати уряд: їй знадобилося б схвалення акціонерів, щоб відмовитися від прибутковості, щоб збільшити частку ринку зі збитком.

По-друге, ланцюжки доданої вартості компаній, що належать SASAC, включають багато подібних державних підприємств, що може дати їм можливість знижувати ринкові ціни. CMG і COSCO Ports отримують державну допомогу, водночас одержуючи вигоду від державної допомоги, наданої іншим китайським державним підприємствам у їхньому ланцюжку створення вартості. Якщо Пекін підштовхне CMG до будівництва або розширення певного порту, він може зробити це за допомогою багатьох дружніх постачальників, які передадуть державну допомогу за вигідними цінами. Наприклад, CMG може залежати від будівельних гігантів державних підприємств, таких як China Communications Construction Company (CCCC) або її дочірня компанія China Harbor Engineering Company, які можуть отримати матеріали від державних сталеливарних підприємств, таких як Baosteel, або портові крани від дочірньої компанії CCCC Shanghai Zhenhua Heavy Industries Company Limited. Фінансування проекту майже напевно буде надходити від державних банків Китаю, які залучені в увесь ланцюжок постачання.

COSCO займає подібну позицію в ланцюжку створення вартості (див. таблицю нижче), що створює конкурентні переваги портовим операторам і судноплавним компаніям Китаю – вони мають за собою власний величезний масштаб, а також велику частину China Inc. Ринкова економіка з надійним антимонопольним законодавством не дозволить вертикально інтегрованому ланцюжку створення вартості SASAC розвиватися у їхній власній юрисдикції: антимонопольне та конкурентне законодавства ЄС і Данії негайно ліквідували б MAERSK, якби це була одна організація, що належить холдинговій компанії, яка також володіє багатьма своїми постачальниками і клієнтами. Але європейські правила, які справедливо стримують місцеві фірми, не стримують китайських, або тому, що регулятори не бачать SASAC таким, яким він є, або взаємодіють лише з обмеженими частинами даного ланцюга створення вартості (наприклад, контакти з COSCO на ринку, але не його постачальники).

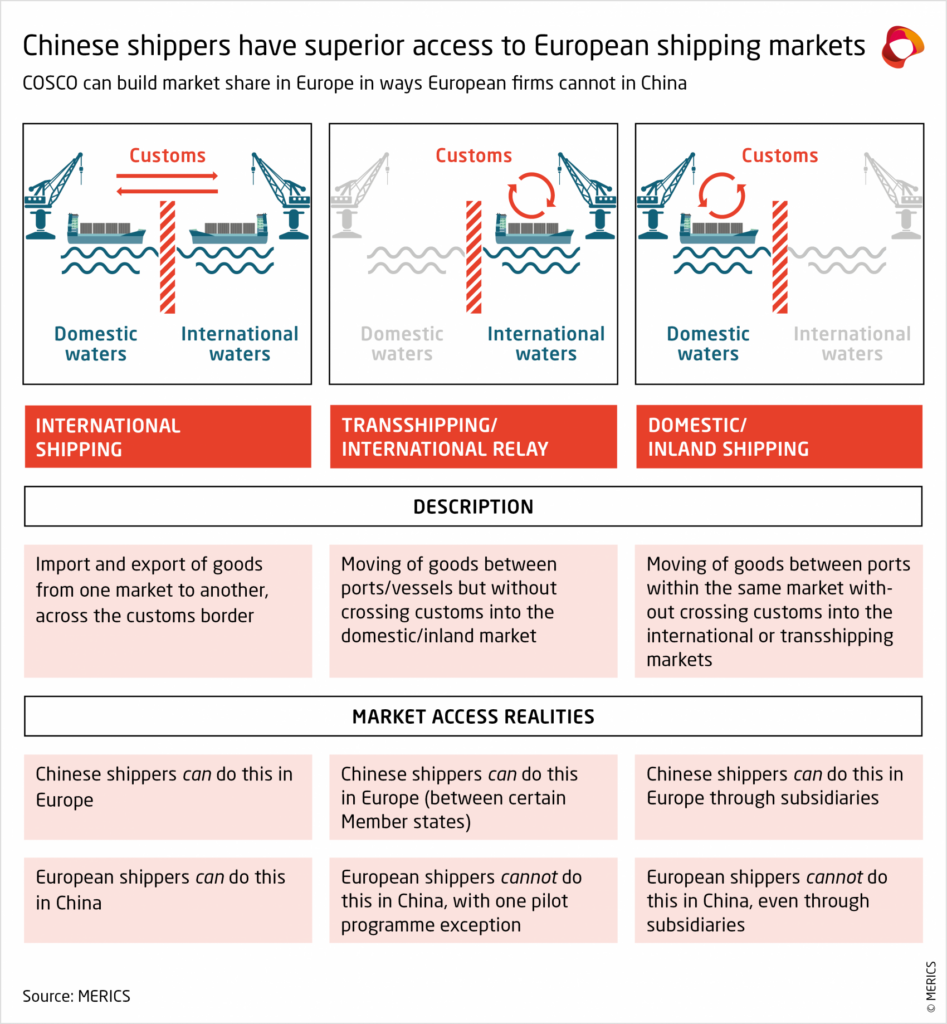

По-третє, китайські судноплавні компанії мають захищений внутрішній ринок, але мають відкритий доступ до європейських мереж. Китайські фірми можуть зробити більше в європейських портах, ніж європейські фірми можуть зробити в Китаї, що змінює ціннісну пропозицію володіння та експлуатації порту. Європейські судноплавні компанії можуть виконувати лише прямі міжнародні послуги доставки в Китаї (див. таблицю нижче). Вони виключені з послуг перевезення вантажів або домашніх/внутрішніх морських перевезень у Китаї, навіть через місцеві дочірні компанії. Тим часом COSCO може надавати всі види послуг з доставки в Європі. Для перевалки COSCO має здійснювати маршрути між різними державами-членами ЄС – це не є великою проблемою, враховуючи близькість таких великих портів, як Гамбург, Роттердам і Антверпен. COSCO дійсно потребує місцевої дочірньої компанії для домашніх/внутрішніх перевезень, яку вона має в COSCO (Європа) та іншому підрозділі під назвою The Diamond Line.

Ці три переваги зміщують позицію на користь китайських портових операторів і судноплавних компаній, які прагнуть отримати частку ринку. В результаті вони глибоко проникли в європейські мережі судноплавства та розширюють свою територію.

Пірей і Роттердам: портові мережі China Inc у південній та північній Європі

Порт Пірей є головним транспортним центром COSCO на ринках Середземного та Чорного морів. Переважна частина порту належить і керується компанією COSCO, яка протягом багатьох років розширювала порт. Задача порту полягає в тому, щоб перевантажити вантажі з величезних довгомагістральних контейнеровозів COSCO на менші «фідерні» судна, що прямують до багатьох менших портів. Фідери також доставляють контейнери, що прямують до Китаю, до Пірейського порту для суден, що повертаються до Китаю.

Масштаби транспортування через Пірейський порт створюють залежність у всьому регіоні, але найгостріше в самій Греції, оскільки порт підтримує дуже багато робочих місць, прямо чи опосередковано. Якби COSCO перемістила свої торгові потоки в інше місце, на ринку не було б попиту на інші судноплавні компанії – порт фактично є штучним дивом лише тому, що COSCO вирішила зробити його своїм власним центром. Пекін також прагне використовувати Пірейський порт для відправки товарів залізницею через Західні Балкани до Центральної Європи, хоча ці «інтермодальні» амбіції ще не повністю матеріалізувалися.

Порт Роттердама, де COSCO володіє 35 відсотками одного терміналу, а CMG володіє 14,7 відсотками іншого, забезпечує більш прямий доступ до європейських клієнтів через інтермодальні сполучення з баржами на Рейні, а також залізницями та шосе. COSCO (Європа) і Diamond Line мають частину цього інтермодального ринку, хоча незрозуміло, наскільки успішними були їхні зусилля – інвестиції COSCO у внутрішній порт Дуйсбурга, здається, зазнали невдачі, оскільки він був вилучений наприкінці 2022 року.

Китайські гравці мають частки в ширшому регіоні Ла-Маншу/Північного моря, що зміцнює їхні позиції в дельті Рейну: COSCO володіє 85 відсотками терміналу в Зебрюгге, Бельгія, і 24,9 відсотками терміналу в Антверпені спільно з CMG. Останній також має міноритарні пакети акцій у трьох терміналах на півночі Франції: Terminal des Flandres (44,6 відсотка), Terminal De France і Terminal Nord (24,5 відсотка) і Terminal Du Grande Ouest (24,5 відсотка).

Хоча CMG і COSCO мають значні важелі впливу в Північній Європі, вони більш розсіяні, ніж у Пірейському порті. Вони також мають різні важелі впливу. Величезний природний попит на дельту Рейну та Ла-Манш як ворота на ринок ЄС означає, що багато конкурентів охоче заволоділи б потужностями COSCO, якби вона припинила там послуги.

Несправедливі переваги та прихована підтримка COSCO та CMG для захоплення частки ринку та створення залежностей застосовуються до експансії Китаю всюди в рамках глобальної морської інфраструктури та судноплавних мереж. Однак різні регіональні мережі, що виходять з Пірейського порту та Роттердама, підказують, які обставини слід враховувати для пом’якшення ризиків і перевісу на спільному ринку, що випливають із проблем, описаних вище. У наступному розділі ця тема розвивається з більш глибоким розглядом специфіки та динаміки кількох портів, їхніх оточуючих мереж, прагнень Китаю щодо кожного порту та того, чи вдалися ці бажання.

Пекін набуває і втрачає оберти на Морському шовковому шляху

У Європі великі контракти з китайськими фірмами створюють мережу впливу, хоча формальних зв’язків з ОПОШ на національному рівні небагато, і його вплив швидко падає в країнах, які підписали Меморандум про взаєморозуміння. Не кожен китайський порт офіційно є частиною МШШ. Тим не менш, вони пов’язані в більш широку мережу, яка, здається, змінює торгові потоки. Таким чином, проникнення китайських фірм на ринок все ще є виграшем для Пекіна, навіть якщо контракт стосується лише «Поясу, одного шляху», оскільки сприятливі умови для повернення інвестицій все ще сприяють ширшим цілям КПК.

За останні 20 років було віддано перевагу трьом основним стратегіям розширення впливу Китаю в іноземних портах. Перша — «проектуй, потім експлуатуй». Китайські державні підприємства приходять із проектом, а потім використовують його для більшої концесії, яка має більший контроль над терміналом. Друга — «експлуатуй-потім-проектуй», коли китайська фірма виграє концесію на експлуатацію порту або купує участь у консорціумі. Звідси він створює порт, розробляючи термінал(и) для збільшення пропускної здатності. Третя стратегія — «під новим управлінням», як видно зі зростання впливу КПК на величезні активи гонконзької CK Hutchison Holdings. Незважаючи на те, що Hutchison залишається приватним підприємством, яке працює в Гонконзі, зростаючий вплив Пекіна та погіршення автономії ОАРГ ускладнюють визначення ступеня незалежності гонконгських компаній, коли їх діяльність збігається зі стратегічними цілями Пекіна.

Середземномор’я є унікальною проміжною точкою на розширеному МШШ, оскільки угоди там є переважно придбаннями або операційними контрактами, а не угодами щодо розробки. Китайські SAE підписали значні контракти у 18 портах in 11 країн із різним ступенем успіху; однак лише 4 з них можна класифікувати як ті, що належать до стратегії «проектуй, потім експлуатуй», а 1 із них (порт Ель-Хамданія в Черчелі, Алжир) призупинено на невизначений термін. З інших 3 лише 1 перетворився на дійсний контракт, але цей проект не вдався, як очікувалося (термінал SIPG Bayport у Хайфі, Ізраїль). Незважаючи на те, що ОПОШ втрачає позиції в деяких регіонах, китайські SAE все ще можуть отримати сприятливі прибутки від інвестицій. Навіть у тих випадках, коли великі проекти не трансформувалися в діючі контракти (Термінал навалочних вантажів у порту Плоче, Хорватія та Головний термінал у порту Ашдод, Ізраїль), китайські SAE заробляють на будівництві мільйони доларів.

Картографування маршрутних точок «Поясу, одного шляху».

Наведена нижче матриця ілюструє нашу оцінку успішних зусиль з проникнення на середземноморські портові ринки з використанням двох показників ефективності китайських морських холдингів. Перший – це міра комерційного потенціалу на ринку; другий показник оцінює стратегічний успіх. Ринок вважається сприятливим, якщо китайські фірми обслуговують великі ринки, володіють більшим відсотком операційних компаній, керують більшими терміналами, керують більшою кількістю контейнерів, виконують прибуткові проекти та потребують менше інвестицій у розвиток. Якщо ці умови поєднати з підтримкою ОПОШ, для китайських фірм ситуація буде сприятливою.

У місцях, де ОПОШ став менш популярним, ті самі умови вимагають певної адаптивної навігації для здобуття успіху. Зі збільшенням обсягу інвестицій або зменшенням пропускної спроможності отримання прибутку буде зазнавати певних труднощі навіть у сприятливій для ОПОШ місцевості. Якщо ОПОШ впав у немилість або китайські фірми не змогли закріпитися на ринку, ті самі зустрічні вітри призведуть до неприємностей для китайських інвестицій і геополітичних зв’язків з Пекіном.

Плавне плавання в Єгипті

Єгипет є чудовим прикладом сприятливих інвестиційних умов за сприятливої атмосфери для ОПОШ . У 2007 році China Shipping Group інвестувала 40 мільйонів доларів США в 20-відсоткову частку в порту Дамієтта, який може обробляти 2,5 мільйона 20-футових [контейнерних] одиниць (TEUS) на рік. Приблизно в 70 кілометрах узбережжя знаходиться Порт-Саїд, куди COSCO інвестувала 186 мільйонів доларів США в 2005 році, щоб придбати 20 відсотків контейнерного терміналу Суецького каналу, який може обробляти близько 3,5 мільйонів TEUS на рік. Це сталося завдяки інвестуванню China Harbor Engineering Company (CHEC) 219 мільйонів доларів США у будівництво нової набережної. У цій сукупності китайські SAE здійснюють 20-відсотковий контроль над приблизно 6 мільйонами TEUS на рік, створюючи показник впливу 1,2 TIPS (Вплив TEU на порти). TIPS розраховуються шляхом множення пропускної здатності терміналу в мільйонах (6 TEUS) на відсоток власності або власності операційного консорціуму (20 відсотків).

У 2016 році Hutchison придбала 30 відсотків акцій Alexandria International Container Terminals Company за суму, яка не розголошується. Консорціум володіє терміналами в портах Александрія та порт Ель-Декхейла, якими повністю керує Hutchison з 2005 року, із загальним річним обсягом 1,5 мільйона TEUS. Оскільки компанія Hutchison є єдиним оператором, усі TEUS додаються до оцінки впливу, завдяки чому загальний вплив у Єгипті становить 2,7 TIPS.

У 2020 році компанія Hutchison підписала угоду на 700 мільйонів доларів США щодо будівництва додаткових потужностей в Александрії та нового вантажного терміналу на військово-морській базі Абу-Кір. Загалом китайські фірми інвестували понад 1,5 мільярда доларів США в розширення своєї присутності в єгипетських портах, приділяючи невелику увагу міжнародному співтовариству. Повідомлення ЗМІ зазвичай зосереджуються на невдалих проектах або всепроникній мережі Китаю в Греції, водночас Єгипет з ентузіазмом підтримує ОПОШ , і його збройні сили, схоже, сприймають Hutchison як партнера. Якщо ці тенденції триватимуть безперервно, Єгипет може зрештою перевершити Грецію як перлину Китаю середземноморського походження.

Адаптивна навігація в Італії

Навіть коли ОПОШ втрачає силу, стратегічні інвестиції в морські холдинги будуть зберігати свої позиції. Раніше в цьому році Італія озвучила плани вийти з ОПОШ незабаром після офіційного приєднання в 2019 році. Цей поворот зазвичай пояснюється кампаніями ЄС і США «зменшення ризиків», спрямованими на обмеження залежності від Китаю. Плани Італії вже зазнали невдач, але вихід з ОПОШ означав втрату мільйонів на цільову модернізацію портів та розвиток інфраструктури. Рішення Риму було поганою геополітичною новиною для Пекіна, але воно не вплинуло на хороші інвестиції, які вже зробили китайські SAE.

Завдяки адаптивній навігації COSCO та Qingdao Port International все ще можуть процвітати в порту Вадо Лігуре. У 2016 році APM Terminals продала їм 40% і 9,9% акцій Reefer і Deepwater Container Terminals відповідно. Термінали у Вадо-Лігуре містять найбільший рефрижераторний вантажний комплекс у Середземному морі та тепер можуть приймати надвеликі контейнеровози (ULCS) місткістю до 19 000 TEUS. На цю стратегічну перевагу не вплинуть мінливі хвилі підтримки офіційного ОПОШ, і китайські фірми все ще можуть побачити віддачу від своїх інвестицій.

Придбання Vado Ligure обійшлося лише в 53 мільйони доларів США, але консорціум витратив близько 500 мільйонів доларів США на розробку нового глибоководного терміналу, який збільшив річний обсяг TEUS до 1,3 мільйона доларів. Це означає, що незважаючи на втрату позицій на геополітичній арені, китайські фірми все одно матимуть показник впливу 0,6 TIPS. Такми чином, китайські фірми все ще мають багато можливостей для комерційного успіху.

Сильний зустрічний вітер у Туреччині

Це проект, який користується значною підтримкою ОПОШ, але прибутки від якого обмежені великими інвестиціями та меншою пропускною здатністю. У 2015 році COSCO, China Merchants і China Investment Corporation створили Consortium SPV і заплатили 920 мільйонів доларів США за 64,5% акцій Kumport Terminal. Геополітичне значення проекту було підкреслено, коли президенти Реджеп Ердоган і Сі Цзіньпін були присутні на підписанні.

Незважаючи на те, що це була велика перемога для Пекіна, проект зіткнеться з сильними зустрічними вітрами, як можна побачити, якщо порівняти ситуацію з Єгиптом. Китайські фірми інвестували близько 1,5 мільярда доларів США в доступ до терміналів як у Середземному морі, так і в Суецькому каналі, а натомість беруть участь у обробці понад 10 мільйонів TEUS. У Туреччині було інвестовано близько 1 мільярда доларів США, але термінал Kumport керує лише приблизно 1,3 мільйонами TEUS і і пропонує оцінку впливу 0,8 TIPS.

Повідомлена пропускна здатність терміналу Kumport становила 1,4 мільйона TEU у 2014 році, і навіть після ряду завершених модернізацій він все ще працює нижче цього рівня. Зараз термінал працює приблизно на 60 відсотків загальної потужності з високими інвестиційними витратами. Для Пекіна стратегічне положення між Європою та Близьким Сходом переважує завищені витрати на переїзд. Проте проект, безсумнівно, має потенціал для отримання стабільних фінансових прибутків у довгостроковій перспективі.

Бурхливі води в Ізраїлі

Це хороший приклад того, як найкращі плани розбиваються. У 2015 році Shanghai International Port Group підписала контракт на розвиток глибоководного терміналу в порту Хайфа. Це був один із небагатьох випадків, коли китайські фірми намагалися використати модель «проектуй, потім експлуатуй», щоб вийти на середземноморський ринок. Хоча з самого початку було зрозуміло, що ці інвестиції в розмірі 1,7 мільярда доларів США мали на меті стати наконечником ширшого залучення, значний тиск з боку США та ЄС змусив зацікавлені сторони вивчити інші варіанти.

Незважаючи на значні інвестиції в новий прилеглий термінал, китайські фірми програли тендер на купівлю та управління всім портом. Консорціум на чолі з індійською групою Adani завершив купівлю на початку 2023 року приблизно за 1,2 мільйона доларів США. Шанхайська міжнародна портова група залишилася з 25-річним контрактом на управління портом, який вона фінансувала та вкладала зусилля. І китайські, і індійські фірми заплатили вище ринкової вартості, що підкреслює, що не всі виграші є фінансовими.

Враховуючи зростаюче занепокоєння щодо розширення впливу мережі Китаю, ентузіазм щодо ОПОШ втрачає позиції в Ізраїлі; однак, на відміну від Італії, витрати, сплачені за розширення, може бути важко окуповувати. Термінал Haifa Bayport може обробляти лише близько 1 мільйона TEU на рік. Хоча попереду непроста ситуація, проект не повністю втрачений. Китайські фірми завершили будівництво і закріпилися в регіоні. Незважаючи на високу ціну за TIP, його стратегічна позиція все ще є виграшною для Китаю на ширшому ринку впливу.

ОПОШ буде розвиватися, щоб стати екологічнішим і орієнтованим на технології

Промова Сі на Третьому форумі «Один пояс, один шлях» у жовтні 2023 року засвідчила, що ОПОШ продовжуватиме адаптуватися. Потім його думки наступного місяця були відображені в десятирічному плані майбутнього ОПОШ. Розширені формулювання свідчать про те, що проекти стануть менш масштабними, більш фінансово стійкими та більше зосередженими на сприянні торгівлі та інвестиціям у нові підприємства. Крім того, Сі підкреслив важливість більш м’яких параметрів підключення наразі, коли існує жорстка інфраструктура.

Промова Сі, можливо, містила тонке визнання того, що його знакова зовнішньополітична ініціатива не завжди приносила результати, які зміцнювали б інтереси та репутацію Пекіна. Деякі проекти ОПОШ були занадто великими для країни-одержувача, борг виявився занадто великим для інших, або системи, які могли б ефективно використовувати готові проекти, були знехтувані. Однак ОПОШ просунув цілі партії-держави у шляхи, які значно перевищують будь-які дефолти чи критику з боку іноземних партнерів.

Портові проекти зробили багато для просування інтересів Пекіна та підвищення економічної убезпечності Китаю. Доступ до сировини – від соєвих бобів до заліза, літію та кобальту – є більш надійним, як і транспортне сполучення з ринками, що розвиваються, для китайського експорту. COSCO змогла швидше збільшити свою частку ринку разом із глобальною мережею портів, які повністю або частково належать чи управляються китайськими організаціями. Так само ОПОШ сприяв китайським залізничним компаніям, енергетичним компаніям і нафтогазовим гравцям. Усі вони мають нові позиції на ринках, що розвиваються, і більш глобальну присутність, що робить Пекін більш впливовим і убезпеченим.

Однак існує обмежений життєздатний попит на ще більш традиційну інфраструктуру. У майбутньому пріоритет надаватиметься секторам із більшим відкладеним попитом і де національним лідерам Китаю терміново потрібні нові чи розширені ринки. Результат цілком може заповнити прогалини та недоліки, які продовжують гальмувати проекти, створені в перше десятиліття ОПОШ .

Традиційні інфраструктурні проекти ОПОШ потребують кращих систем і вмінь

По-перше, потрібні більш спрощені системи, які об’єднуватимуть проекти через кордони та згладжуватимуть митні перевірки. Фізична інфраструктура, така як розширені гірничі роботи, залізниці для транспортування руди та портові споруди для її завантаження є менш цінними через погане сполучення та адміністративні затримки. Поліпшення таких інтермодальних сполучень, ймовірно, стане основним завданням для чиновників, які просувають ОПОШ .

Ця проблема очевидна вздовж «Середнього коридору», який пролягає з Китаю через Центральну Азію, потім перетинає Кавказ або Туреччину до Європи. Це вимагає принаймні одного морського переходу через Каспій і, можливо, другого через Чорне море, залежно від місця призначення конкретного вантажу. Для плавного переходу між залізницею, дорогою та водою маршрут потребує ефективної фізичної інфраструктури, а також належного узгодження між митницею, торгівлею, податковими зборами та безпекою транспортувань у Китаї, Казахстані, Азербайджані, Грузії, Туреччині та ЄС, коли товари нарешті потраплять на спільний ринок.

У своїй промові Сі сказав, що Пекін працюватиме над заповненням життєво важливих прогалин у вміннях, одночасно протистоячи критикам у приймаючих країнах і розширюючи свій соціальний вплив. Максимізація переваг інфраструктури ОПОШ потребує правильного персоналу. Пекін отримав багато критики через велику кількість імпортованих китайських працівників для проектів ОПОШ та відсутність місцевих робочих місць. Сі підкреслив зміцнення зв’язків між людьми, 100 000 нових можливостей навчання для зеленого розвитку та постійної підтримки програми стипендій Шовкового шляху.

Швидкий огляд сторінок із заявками китайських університетів, які беруть участь у стипендії, показує амбіційність програми: пропонуються всі види машинобудування та електротехніки та інформатики, а також технічні напрямки видобутку нафти та природного газу, гірничої справи та металургійного машинобудування. Переважна увага приділяється програмам STEM, хоча є також програми китайської мови з упором на навички перекладу.

Китай виступає партнером глобального півдня для переходу на зелені та цифрові технології

Ми також можемо очікувати, що ОПОШ переміститься до сфер, де національні лідери Китаю займають сильні позиції та захистять їх від небажаного нового тиску.

У своїй промові Сі Цзіньпін підкреслив прагнення Китаю до зеленого ОПОШ. ОПОШ став сумнозвісним у перше десятиліття завдяки будівництву електростанцій, що працюють на вугіллі. Однак власну історію зеленої енергетики Китаю, ймовірно, буде відтворено за кордоном, не в останню чергу через надлишок потужностей. Очікується, що до кінця 2023 року Китай вироблятиме вдвічі більше фотоелектричних панелей, ніж зможе поглинути світовий попит. У батареях для електромобілів Китай має намір перевищити поточний попит виробників транспортних засобів у чотири рази, і випуск готових електромобілів так само потребує покупців. Оскільки це ключові галузі, що розвиваються, які відповідають національним амбіціям, місцеві та провінційні органи влади Китаю накопичують державну допомогу, щоб гарантувати, що їхні місцеві гравці виграють довгу гонку. Це запобігає консолідації ринку, тенденції, яка, ймовірно, зберігатиметься до тих пір, поки діють національні та місцеві директиви. Це тисне на експорт надлишкових потужностей таким чином, що знижує ціни. ОПОШ, ймовірно, стане платформою для сприяння експорту цих надлишкових потужностей, використовуючи проекти зеленої енергії для стимулювання попиту за кордоном.

Водночас такі гіганти телекомунікаційної інфраструктури, як Huawei та ZTE, ймовірно, дедалі більше залежатимуть від «Цифрового шовкового шляху», оскільки більш розвинені економіки накладають обмеження на участь Китаю в розбудові своїх мереж 5G. Оскільки Китай завершує будівництво власної мережі 5G, тиск на пошук альтернативних джерел доходу зростатиме. Результатом може бути прискорення оновлень або розгортання China Inc на глобальному півдні на вигідних умовах. Оскільки Huawei та ZTE відіграють центральну роль у стратегії технологічної самозабезпеченості Пекіна, існують серйозні вимоги щодо безпеки ринків, щоб вони мали стабільні потоки доходів для фінансування їхніх дослідженнь та розробок.

Конкуруючи з ОПОШ , що розвивається, і зміною глобального впливу China Inc

Тепер, коли Глобальний шлюз ЄС технічно запустив свої перші проекти, необхідно серйозно розробити стратегію щодо його відносин з ОПОШ. Важливим моментом є необхідність створення структури для визначення того, з якими проектами ОПОШ слід конкурувати або співпрацювати, а над якими ні.

З цією метою майбутні випуски цього розділу MERICS, які можна буде прочитати на офіційному сайті, продовжуватимуть відображати глобальний слід China Inc, у тому числі в традиційних і нових сферах ОПОШ, а також розглядатимуть питання, що постають перед Європою щодо конкуренції з Китаєм на третіх ринках.

Напишіть відгук